放大圖片 放大圖片

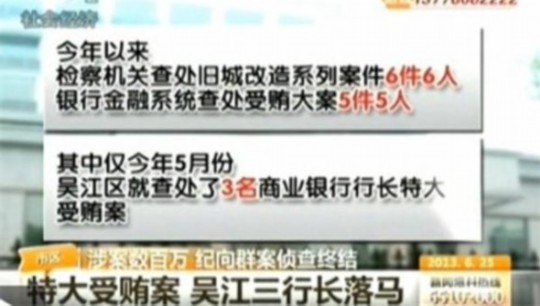

當地媒體對吳江三行長特大受賄案的報道 【文匯網訊】前段時間銀行流動性緊張,導致之前違規放貸問題集中暴露,江蘇三名銀行行長同時被帶走調查。案情或是涉案行長與小貸公司勾結放高利貸給房地產公司。

俗話說拔出蘿蔔帶出泥。如果廚房裡有蟑螂,肯定不止一隻。

據21世紀網報道,近日收到爆料,因特大受賄案,蘇州市吳江區三名商業銀行行長同時被查,另有多名銀行行長被當地檢察機關約談。

據蘇州當地媒體報道,僅今年5月份,吳江區就查處了三名商業銀行行長,目前三人已經被檢察機關批准逮捕,相關案情還在進一步調查當中。

21世紀網就上述說法向涉案銀行求證,目前已經證實:招商銀行吳江支行等三名行長被捕。

據消息人士透露,前段時間銀行流動性緊張,導致之前違規放貸問題集中暴露,涉及銀行行長和小貸公司勾結進行民間借貸。

據悉,涉案銀行已向江蘇銀監局報備,21世紀網就此事致電江蘇銀監局,但對21世紀網的問題,江蘇銀監局未予回應。

蘇州市人民檢察院則對21世紀網表示,目前案子還處在偵察階段,提起公訴前,案情不宜對外公佈。

「消失」的支行行長

近期,招商銀行吳江支行等三家銀行的內部員工發現,他們的前支行行長已經於一個月前神秘「消失」了,手機也已經無法接通。

一石激起千層浪,因「涉嫌特大受賄案,吳江三行長同時落馬」的消息蔓延開來。

據前述消息人士透露,吳江三行長的同時「消失」疑與當地某紡織企業開辦的小貸公司有關。

蘇州市吳江區位於太湖之濱和江蘇省最南端,物產豐富、經濟發達,素有古運河畔「魚米之鄉」、「絲綢之府」的美稱,紡織業是當地的支柱產業,尤為發達,份額占比達1/3以上。

當地多以民營中小企業為主,他們的生計與能否從銀行獲得資金支持緊密相關。小微企業融資難,很大程度上是因為自身信用水平不高,大多數小微企業缺乏傳統信貸模式中必需的抵押品,再加上財務管理不健全,有些甚至缺少規範的財務報表,而抵押品與信用評級又是傳統銀行信貸模式中的必需條件。

「一個小企業通常會有幾套報表,有給當地政府的、有給稅務局的、有給銀行的。在貸前調研的時候,要通過其他手段來不斷求證財務報表的真實性,這些都增加了銀行傳統授信的難度。」當地一位不願署名的銀行業內人士告訴21世紀網。

小微企業缺乏「抵押品和信用」的特點與銀行傳統信貸條件之間天然的衝突,使大量小微企業在銀行信貸市場門前止步,導致中小企業融資難,在銀行正規渠道不能有效滿足中小企業融資需求的情況下,各種企業甚至個人開辦的小貸公司便應運而生,大量民間資金「遊走」在民間借貸市場。

據悉,當地這種民間借貸很普遍。「只要沒出事大家都覺得沒事,到最後出現問題了,才覺得這是風險,有時候客戶還會主動尋求這種高收益機會。」上述當地銀行業內人士坦言。

「當地開辦小貸公司的某紡織企業老闆先被抓進去後,企業一咬,賬目一翻,一條線上的人都牽扯出來了,三個行長也就都出來了。」上述消息人士透露。

對於三個行長的同時落馬,前述當地銀行業內人士倒並不覺得驚訝,「企業如果辦小貸公司,胃口會非常大,一家銀行可能無法滿足其信貸需求。」

另據一接近吳江區檢察院的消息人士透露,導致三名行長落馬,多名行長被約談,可能跟房地產融資有關,銀行行長與小貸公司勾結放高利貸給房地產公司,由於上半年房地產不景氣,導致貸款無法回收而被查,至此案情顯得越發撲朔迷離。

「某銀行行長進去的時候是由於該紡織企業老闆實名舉報,但他把跟房地產有關的全招出來了。檢察機關不是問你哪件跟你有關,而是叫你主動交代。你如果回答不到抓你的那件事情就繼續叫你交代。這就叫拔出蘿蔔帶出泥。」上述接近吳江區檢察院的消息人士稱。

涉案銀行回應:行長已離職與銀行資產無關

21世紀網就具體案情向涉案銀行進一步求證,招商銀行回復稱,經該行核實,該行原吳江支行行長因十幾年前在其原工作單位(農行)工作時涉案,與招商銀行無關。此人已於今年5月2日從該行辭職。並表示對涉及該案件具體情況該行也不清楚。

另一涉案銀行也表示,2013年5月21日,該行蘇州分行吳江支行行長被吳江區檢察院以涉嫌受賄罪實施刑事拘留。

該行稱,在獲知其涉案信息後,第一時間就其涉及的業務進行了全面內部排查,未發現有違規操作信貸業務的情形,蘇州分行已經免去其吳江支行行長職務。該行蘇州分行業務正常。該行將繼續積極配合司法機關工作,持續加強對員工的教育和管理。

涉案銀行比較一致的說法是,系該支行行長個人商業受賄行為,與銀行資產無關。

如果不是利用銀行的信貸額度,那麼支行行長和小貸公司勾結進行民間借貸的資金來源又是哪裡呢?

上述當地銀行業內人士向21世紀網分析指出,其實支行行長在銀行就兩塊資源,一個是銀行的信貸額度,一個就是手上的客戶資源。近年來銀行案件頻發,很多就是銀行員工利用自己經營多年的客戶資源來進行非法集資。

「一般來說銀行風控措施還是很到位的,從銀行把錢拿出來沒有那麼容易。」但行長若利用客戶的信任來進行非法集資,這與其支行行長的身份肯定是息息相關的。

據上述當地銀行業內人士進一步透露,此次大面積「清查」違規放貸,或與前段時間銀行間流動性緊張不無關係。

由於資金緊張,銀行開始惜貸如金,此前據媒體報道深圳等地區有銀行基本已停貸。

「資金流動性緊張必然會導致銀行放貸能力受阻,再加上監管層要求銀行去槓桿化,這些都可能影響到銀行業績,導致之前違規放貸問題集中暴露。」該當地銀行業內人士坦言。

瑞士信貸董事總經理兼亞洲區首席經濟師陶冬稱,如今中國影子銀行的總規模為23.8萬億元,相當於GDP總規模的46%,信貸總量的25%。在銀行金融中介功能弱化之時,影子銀行承擔著為實體經濟輸送流動性的功能。

陶冬表示,影子銀行不論在吸收資金還是在放貸上,均存在著大量違規現象,其主要資金去向不是地方政府就是房地產。

「此次涉案銀行的貸款估計要被篩選一遍,其他銀行的放貸估計也會更加謹慎,有的正常企業的貸款可能要被波及,可能要延後或貸不到款,企業的融資環境可能更差。」當地一位小企業主對此次吳江三行長特大受賄落馬案「後遺症」憂心忡忡。

關於特大受賄案的標準,蘇州市人民檢察院一內部工作人員向21世紀網透露至少受賄「100萬以上」才叫特大受賄案。

案情撲朔迷離,但具體案情和涉案金額究竟如何?由於目前案子還處在審查階段,事情真相尚待還原。

|