【文匯網訊】(香港文匯網記者 毛麗娟)央行數字貨幣(DC/EP)試點工作進入加速階段。4月以來,央行人士多次就推進法定數字貨幣進行表態, 14日,中國農業銀行對數字貨幣錢包進行內部測試;15日,有消息稱DC/EP將於5月在蘇州相城區機關單位以交通補貼形式試點落地;16日,央行旗下雜誌《中國金融》發文指:推進法定數字貨幣研發,提升中央銀行履職能力。分析認為,疫情背景下,數字經濟發展對數字貨幣與數字支付提出了更高需求,隨着國內頂層設計、技術研發等工作的完善,以及大國競爭愈發激烈,預計今年數字貨幣有望推出全國範圍試點計劃。

由於此次流出的數字錢包應用是內測版,各大手機軟件商店還未上線該APP,記者無法找到該應用註冊體驗,只能通過前端顯示和應用截圖了解其基本功能,從公開信息上看,其基本反映了央行此前對DC/EP的一系列定位描述。

支持日常交易基礎功能

在該內測版錢包的應用頁面上,彙集了掃碼支付、匯款、收付款、碰一碰等四大日常交易所需基礎功能。其中,「碰一碰」實質反映了央行對DC/EP支持「雙離線支付」的技術定位,即兩部手機接觸一下即可實現交易,以確保「網絡和通訊斬斷」等極端情況下的貨幣流通。

而「DC兌換」則是用於銀行賬戶內的存款(M2)等值兌換成DC/EP(M0),反應出DC/EP側重「M0替代」的定位——數字貨幣的存/取體現為用戶在商業銀行的存款(屬於M2)和數字貨幣(屬於M0)之間的相互轉化。

此前,央行公開表述,DC/EP具有多重特徵:包括M0屬性、中心化管理、具備法償性、不可重複花費性、可控匿名性等等。

蘇州5月或試點落地央行數字錢包

有消息人士透露,該內測版錢包應該還不是最終產品,且試點城市深圳、蘇州、成都、雄安在應用場景的分工上可能也各有側重。如深圳可能側重與港澳金融互聯互通、蘇州側重貿易、成都側重三農場景。

有消息稱,DC/EP將於5月在蘇州相城區機關單位以交通補貼形式試點落地。文件顯示,蘇州市相城區要求區屬行政單位員工在4月份安裝數字錢包,5月將其工資中的交通補貼的50%通過央行數字貨幣的形式發放;如工資代發是工農中建四大國有銀行之外的,須選擇工農中建四大國有銀行之一作為交通費發放的合作銀行,於5月底錢完成銀行卡開設、代發協議簽訂、數字錢包安裝工作,於6月完成數字貨幣發放工作。

MYKEY Lab研究總監姚翔受訪表示,我國電子支付已經非常發達,消費者可以非常便利地實現電子支付。在此背景下,將我國數字貨幣不加選擇地應用於線下零售場景,推廣成本過高,必要性不足。他認為,在數字貨幣測試和試點階段,應選擇合理場景,以便以較低成本形成示範效應。考慮到受眾範圍和實施難度,自動零售、公共交通、公共事業繳費等領域或許是我國數字貨幣首先考慮的應用領域。

對於試點城市的選擇,財經專欄作家、資深數字貨幣研究員肖磊受訪表示,主要還是考慮數據收集和未來發展潛力,深圳、蘇州、成都、雄安是中國四大城市圈的代表城市,代表中國高科技數字化發展方向。試點成熟後,未來很快就會擴展到其他城市。

專家:預計未來三五年 30%的現金被數字貨幣取代

從「猶抱琵琶半遮面」到頻繁發佈有關數字貨幣研發進展的消息,央行已經不再藏着掖着。資深數字貨幣研究員肖磊判斷,央行迅速開始為數字貨幣後面更大規模的使用做實用性測試,說明各項技術問題以及整體的運作管理難題基本上都解決了。

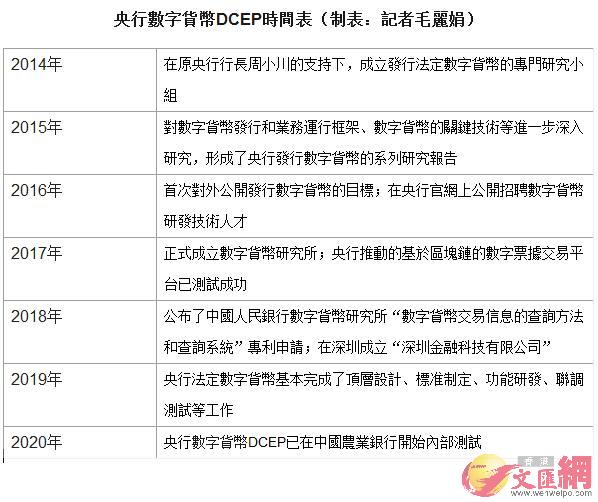

從時間線上看,中國央行在研究和發行數字貨幣方面,是全球最早的,從開始立項到目前的內測落地,僅僅用了不到三年的時間。

肖磊認為,按照中國移動終端用戶、移動支付、二維碼支付現狀等的發展情況看,數字貨幣的推廣其實並不難,個人預計會在未來三至五年裡,至少30%的現金會被數字貨幣取代,整個社會要進入到無現金社會,需要考慮中國的城鎮化率、移動終端使用率等,不可能一蹴而就。

央行數字貨幣採取的是雙層運營體系,即央行先把數字貨幣兌換給銀行或者其他運營機構,再由這些機構兌換給公眾。

銀行或借數字錢包發力移動支付

MYKEY Lab研究總監姚翔分析,雙層運營體系適合我國國情,既能利用現有資源調動商業銀行積極性,也能順利提升數字貨幣的接受程度。這對現有的貨幣投放格局不會產生根本變化,反倒為經濟活動的從事者提供了更多的選擇。由於數字貨幣是人民幣,受法律保護,商家不能拒絕接受,因此保障了消費者以電子方式支付的權利(在此之前,商家有權只接受現金)。同時,支付市場可能會更加開放,支付機構可以運用數字貨幣進行業務開展,避免了因巨型企業不開放導致的潛在壟斷風險。但同時也要小心央行直接參與市場競爭,對市場造成「擠出效應」。

至於央行發行+商業銀行(支付機構)分發的雙層運營體系,會給銀行、第三方支付機構、分發機構與多元持牌機構、支付清算機構帶來怎樣的影響,肖磊表示,對於銀行來說,本身會進一步提高數字化水平,降低諸多與現金相關的成本,以前,銀行自己的支付體系只在PC端具有優勢,這一次銀行的數字貨幣錢包可能會給移動支付帶來新的市場生態;對支付清算機構來說,實際上並不會出現太多的變化,因為現在的比如支付寶和微信支付,其介質依然是人民幣,他們並沒有創造貨幣的能力,數字貨幣的發行,只不過是多了一個介質,數字貨幣本身並不會給這類企業帶來優勢,反而會與各銀行數字貨幣錢包存在某種競爭關係,上一輪移動支付的發展中,微信支付和支付寶佔據了太大的比例。

數字貨幣概念股聞風上漲

央行數字貨幣在國有大行內測的消息也令A股相關概念股聞風大漲。16日,數字貨幣板塊內匯金股份、廣電運通、四方精創、高偉達、飛天誠信、聚龍股份等22隻股票漲停,多隻股票連續兩日漲停。

圍繞着央行數字貨幣落地,A股有多家上市公司積極參與上下游機會。高偉達子公司上海睿民聯合民生銀行和京津冀協同票據交易中心正研究基於區塊鏈的票據應用場景,公司自身也在推進對票據網做基於區塊鏈的改造。長亮科技已針對DCEP進行了常態化研究與技術儲備。四方精創稱該公司有能力研發「雙離線支付」的同類業務,該公司持有8件與區塊鏈相關的專利,其中有兩項直接與數字貨幣、錢包相關。隨着更多專利得到公布,相信DCEP產業鏈相關公司名單將繼續擴充。

國盛證券分析認為,有支付經驗和牌照的服務商有望介入DC/EP產業鏈、成為DC/EP錢包運營商,有望收取支付服務手續費;此外,DC/EP可能加載智能合約功能,以實現定向發行與監測,DC/EP的載體可能包括芯片智能卡,DC/EP在交易安全、應用開發等方面的投資機會也不容忽視。

招商證券策略分析師陳剛建議圍繞三條產業鏈布局數字貨幣投資機會。其一是頂層發行環節:央行數字貨幣的本質是加密字符串,認證和密碼體系建設等領域將受益密;其二是中間流通環節:央行採用「中央銀行-商業銀行」二元體系,催生商業銀行IT系統升級需求; 其三是前端支付環節:支付機具、數字錢包相關個股,支付終端需要配合央行數字貨幣雙離線支付的需求。

責任編輯:喬一